源达投资策略:电子行业业绩表现亮眼,自主可控趋势持续加强

- 新闻

- 2024-11-11 18:40:05

- 50

登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:源达

投资要点

2024前三季度申万电子行业营收同比增长17.70%,在31个申万一级行业中增速位居第一。2024前三季度申万电子行业归母净利润同比增长34.00%,在31个申万一级行业中增速位居第五。从2024前三季度看,受益下游需求复苏、库存消化及新品发布,显示面板、电子元器件、消费电子和半导体等行业都有明显增速。2024Q3申万电子行业营收同比增长18.50%,在31个申万一级行业中增速位居第二位。2024Q3申万电子行业归母净利润同比增长23.60%,在31个申万一级行业中增速位居第六位。从季度营收看,电子行业保持较强复苏趋势,处于周期上行通道中。

从2024Q2&2024Q3电子行业子版块经营情况看,半导体、元件和光学光电子板块经营情况表现较为亮眼。从盈利情况看,2024Q3数学芯片设计、半导体设备、集成电路制造、面板和光学元件子版块的归母净利润同比增速增长快。而2024Q3半导体材料、集成电路制造、集成电路封测、半导体设备、面板和光学元件板块的经营性现金流量同比增速有明显好转,复苏趋势加强。

2024年电子行业有望受益国产替代和顺周期机遇:1)国产替代:半导体产业链自主可控意识不断提高,并叠加周期复苏,制造产业链将充分受益。建议关注受益行业复苏的中游制造端及国产替代动力强的上游供应端。2)新周期起点:2024年消费电子和面板行业下游需求持续好转,库存水平降低,行业进入上行周期,带动消费电子、光学光电子及元件行业公司增长。2024年下半年陆续发布的手机新品有望提振消费电子行业购买力。

风险提示

市场复苏不及预期;行业竞争格局加剧;新品市场反响不及预期。

一、电子行业:2024前三季度经营情况表现亮眼

2024前三季度申万电子行业营收同比增长17.70%,在31个申万一级行业中增速位居第一,增速前三名分别是电子、社会服务和汽车。2024前三季度申万电子行业归母净利润同比增长34.00%,在31个申万一级行业中增速位居第五,增速前三名分别是农林牧渔、综合和社会服务。从2024前三季度看,受益下游需求复苏、库存消化及新品发布,显示面板、电子元器件、消费电子和半导体等行业都有明显增速。

图1:2024前三季度电子行业营收同比增长17.70%

图2:2024前三季度电子行业归母净利润同比增长34.00%

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

2024年第三季度申万电子行业营收同比增长18.50%,在31个申万一级行业中增速位居第二位,增速前三分别是非银金融、电子和机械设备。2024年第三季度申万电子行业归母净利润同比增长23.60%,在31个申万一级行业中增速位居第六位,增速前三分别是农林牧渔、非银金融和商贸零售。从季度营收看,电子行业保持较强复苏趋势,处于周期上行通道中。

图3:2024Q3电子行业营收同比增长18.50%

图4:2024Q3电子行业归母净利润同比增长23.60%

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

2024Q3电子行业营收环比增速达17.43%,增速高于往年同期水平,显示行业营收复苏趋势显著。2024Q3电子行业盈利能力持续好转,归母净利润环比增长14.87%,后续盈利能力有望持续修复。

图5:2024Q3电子行业营收环比增速高于往年水平

图6:2024Q3电子行业归母净利润环比增长34.55%

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

二、细分板块经营持续好转,半导体制造板块整体向好

从2024Q2&2024Q3电子行业子版块经营情况看,多数板块营收和盈利情况持续好转。其中半导体、元件和光学光电子板块经营情况表现较为亮眼。从盈利能力情况看,2024Q3数学芯片设计、半导体设备、集成电路制造、面板和光学元件子版块的归母净利润同比增速较为显著。而2024Q3半导体材料、集成电路制造、集成电路封测、半导体设备、面板和光学元件板块的经营性现金流量同比增速较为显著,并较2024Q2有明显好转,后续复苏趋势有望加强。

表1:2024Q2&2024Q3电子行业细分板块经营同比情况

板块

细分板块

营收增速(%)

归母净利润增速(%)

经营现金流净额增速(%)

2024Q2

2024Q3

2024Q2

2024Q3

2024Q2

2024Q3

半导体

分立器件

14.93

23.51

-54.44

-37.82

86.91

-23.04

半导体材料

13.26

11.30

-14.98

9.17

-18.06

33.40

数字芯片设计

38.32

27.76

126.62

243.80

-20.79

-7.81

模拟芯片设计

16.26

4.32

286.46

-114.84

-88.73

-58.49

集成电路制造

8.88

18.05

-36.06

47.56

-71.17

30.62

集成电路封测

25.05

13.39

74.77

27.43

42.86

27.46

半导体设备

39.58

37.94

4.39

57.57

179.01

8694.10

元件

印制电路板

23.74

17.74

45.87

5.77

-7.20

-30.92

被动元件

14.69

16.30

23.97

19.11

8.79

24.96

光学光电子

面板

4.93

2.33

299.53

705.92

19.94

32.80

LED

1.82

-0.30

20.27

-41.63

-1.76

-18.38

光学元件

22.83

8.77

238.47

101.86

256.57

293.62

消费电子

品牌消费电子

16.96

6.09

-13.66

-20.09

-107.87

-26.24

零部件及组装

24.59

28.62

13.25

10.88

-56.61

-6.40

电子化学品

电子化学品

9.55

7.29

-3.36

9.79

62.38

8.07

资料来源:Wind,源达信息证券研究所

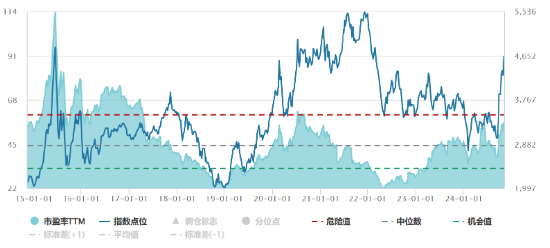

截至2024年11月8日,申万电子行业PE TTM为56.78倍,行业中位数水平为44.43倍,行业分位点为77.45%。电子行业保持强劲复苏趋势,叠加自主可控和国产替代趋势,我们认为目前电子行业的估值处于较为合理的区间内。

图7:电子行业 PE TTM情况

资料来源:Wind,源达信息证券研究所

三、行业基本面:自主可控趋势加强,抓住国产替代机遇

2024年4月国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》(出台意见分为九部分,简称“国九条”)。第八部分是关于“进一步全面深化改革开放,更好服务高质量发展”,其中提出:着力做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。推动股票发行注册制走深走实,增强资本市场制度竞争力,提升对新产业新业态新技术的包容性,更好服务科技创新、绿色发展、国资国企改革等国家战略实施和中小企业、民营企业发展壮大,促进新质生产力发展。加大对符合国家产业政策导向、突破关键核心技术企业的股债融资支持。加大并购重组改革力度,多措并举活跃并购重组市场。健全上市公司可持续信息披露制度。

完善多层次资本市场体系。坚持主板、科创板、创业板和北交所错位发展,深化新三板改革,促进区域性股权市场规范发展。进一步畅通“募投管退”循环,发挥好创业投资、私募股权投资支持科技创新作用。

本次意见对科技行业发展保持大力支持,并加大并购重组改革力度。复盘美日等半导体产业强国,并购重组手段都是行业内公司壮大发展的重要手段。目前国内半导体行业仍处于发展早期,初创公司较多,设备、材料等细分领域内公司分散,并购重组手段有望促成产业资源集中及竞争格局的优化。

2024年9月证监会发布《关于深化上市公司并购重组市场改革的意见》,其中提出要支持上市公司向新质生产力方向转型升级,鼓励上市公司加强产业整合并进一步加大对并购重组支持力度,对国内电子行业发展是重要利好。

表2:证监会发布《关于深化上市公司并购重组市场改革的意见》

方向

内容

支持上市公司向新质生产力方向转型升级

证监会将积极支持上市公司围绕战略性新兴产业、未来产业等进行并购重组,包括开展基于转型升级等目标的跨行业并购、有助于补链强链和提升关键技术水平的未盈利资产收购,以及支持“两创”板块公司并购产业链上下游资产等,引导更多资源要素向新质生产力方向聚集。

鼓励上市公司加强产业整合

资本市场在支持新兴行业发展的同时,将继续助力传统行业通过重组合理提升产业集中度,提升资源配置效率。对于上市公司之间的整合需求,将通过完善限售期规定、大幅简化审核程序等方式予以支持。同时,通过锁定期“反向挂钩”等安排,鼓励私募投资基金积极参与并购重组

进一步提高监管包容度

证监会将在尊重规则的同时,尊重市场规律、尊重经济规律、尊重创新规律,对重组估值、业绩承诺、同业竞争和关联交易等事项,进一步提高包容度,更好发挥市场优化资源配置的作用

提升重组市场交易效率

证监会将支持上市公司根据交易安排,分期发行股份和可转债等支付工具、分期支付交易对价、分期配套融资,以提高交易灵活性和资金使用效率。同时,建立重组简易审核程序,对符合条件的上市公司重组,大幅简化审核流程、缩短审核时限、提高重组效率

提升中介机构服务水平

活跃并购重组市场离不开中介机构的功能发挥。证监会将引导证券公司等机构提高服务能力,充分发挥交易撮合和专业服务作用,助力上市公司实施高质量并购重组

依法加强监管

证监会将引导交易各方规范开展并购重组活动、严格履行信息披露等各项法定义务,打击各类违法违规行为,切实维护重组市场秩序,有力有效保护中小投资者合法权益

资料来源:证监会官网,源达信息证券研究所

国产替代:半导体制造产业链自主可控意识不断提高,有望受益行业复苏&国产替代的共振驱动,看好受益行业复苏的中游制造端及国产替代空间大的上游供应端,如:半导体设备、零部件和半导体材料等。建议关注:1)中游制造:中芯国际、华虹公司;2)半导体设备:北方华创、中微公司、拓荆科技;3)半导体材料:彤程新材、华懋科技;4)存储及先进封装:兆易创新、通富微电等。

全球半导体行业销售收入在2024年有望增长11.67%。根据SIA数据,2023年全球半导体行业销售收入为5269亿美元,同比下降8.21%,系消费电子需求疲软,芯片厂商库存过剩。2024年在行业清库存和AI数据中心、汽车电子等行业需求拉动的共同作用下,销售收入有望回升至5884亿美元,同比增长11.67%。

图8:2024年全球半导体行业营收有望同比增长11.67%至5884亿美元

资料来源:WSTS、SIA,源达信息证券研究所

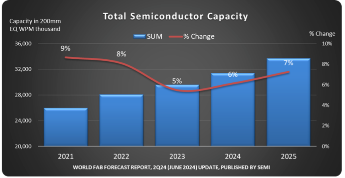

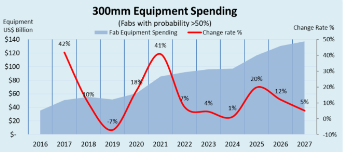

晶圆厂产能稳步扩建,助力光刻胶市场增长。根据Semi在2024年Q2的预测,预计2024年全球半导体制造产能有望增长6%至3150万片/月(按8英寸换算),在人工智能等行业拉动下,在2025年增长7%至3370万片/月的产能。此外Semi在2024年Q1预测2024年全球12英寸晶圆厂设备支出约为971亿美元,同比增长1%;并在2025年同比增长20%至1165亿美元。

图9:2024年全球半导体产能有望增长6%

图10:2024年全球12英寸晶圆厂设备支出预计为971亿美元

资料来源:Semi,源达信息证券研究所

资料来源:Semi,源达信息证券研究所

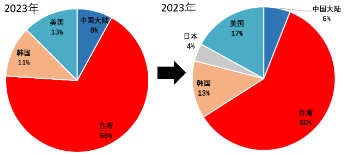

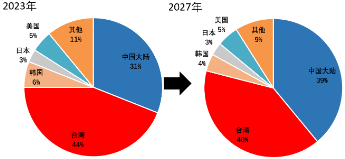

中国大陆大力推动成熟制程扩产,利好上游供应链国产化。受美日荷联动对华半导体设备进口制裁影响,中国大陆先进制程扩产受阻。根据TrendForce数据,2021年全球晶圆出货量中成熟制程占比为86%,销售额占76%。成熟制程芯片主要有驱动芯片、CIS/ISP、功率器件等,在显示面板、消费电子、5G、汽车和工业领域应用广泛。国内大力推动成熟制程产能扩产,提高国产芯片比例。根据TrendForce在2023年12月的预测,2023-2027年中国大陆的成熟制程产能占比将由31%增长至39%。

图11:2023-2027年先进制程产能分布的变化趋势

图12:2023-2027年成熟制程产能分布的变化趋势

资料来源:TrendForce,源达信息证券研究所

资料来源:TrendForce,源达信息证券研究所

新周期起点:2024年消费电子和光学光电子行业下游需求持续好转,行业进入周期上行通道,带动消费电子、光学光电子及元件行业公司增长。2024年下半年苹果公司新品及新款折叠屏手机的发布有望提振消费电子行业购物力。建议关注:1)消费电子:立讯精密、澜起科技、乐鑫科技、电连技术;2)光学光电子:京东方A、水晶光电;3)电子元器件:深南电路。

2024Q3全球智能手机出货量达3.08亿部,实现同比增长3.8%。全球智能手机市场已连续保持2023Q4至2024Q3三个季度的复苏趋势,系新兴市场需求激增推动。非洲、中东、中拉丁美洲和中东欧地区业绩依然保持强劲趋势。北美和西欧市场出现下滑。亚太地区中印度和东南亚国家出现反弹,中国在2024Q3保持一定增长。

图13:全球智能手机季度销量情况(亿部)

资料来源:Tech Insights,源达信息证券研究所

四、部分重点公司万得盈利一致预期

表3:重点公司万得盈利预测

公司

代码

归母净利润(亿元)

PE

总市值(亿元)

2023E

2024E

2025E

2023E

2024E

2025E

中芯国际

688981.SH

43.0

54.2

66.4

83.0

65.8

53.7

3565

华虹公司

688347.SH

11.1

18.8

24.6

42.0

24.8

19.0

467

北方华创

002371.SZ

57.9

77.9

100.3

41.2

30.7

23.8

2387

中微公司

688012.SH

18.3

25.4

33.4

74.0

53.2

40.4

1351

彤程新材

603650.SH

5.3

6.3

7.5

43.3

35.9

30.3

228

华懋科技

603306.SH

3.0

3.4

4.1

32.7

28.7

24.1

98

兆易创新

603986.SH

11.2

16.7

21.3

56.6

38.2

29.8

636

通富微电

002156.SZ

8.7

12.3

15.8

58.5

41.4

32.2

509

立讯精密

002475.SZ

135.9

171.6

208.7

21.4

17.0

14.0

2914

澜起科技

688008.SH

13.9

20.8

28.3

58.1

38.8

28.5

807

乐鑫科技

688018.SH

3.4

4.5

5.8

43.9

33.0

25.3

147

电连技术

300679.SZ

6.4

8.5

10.7

30.9

23.4

18.6

198

京东方A

000725.SZ

52.2

89.8

122.9

33.1

19.3

14.1

1730

水晶光电

002273.SZ

10.0

12.4

14.7

30.0

24.3

20.5

301

深南电路

002916.SZ

20.7

25.1

30.3

26.8

22.0

18.3

553

资料来源:Wind一致预期(2024/11/08),源达信息证券研究所

五、风险提示

市场复苏不及预期;

电子行业竞争格局加剧;

新品推出的市场反响不及预期。

发表评论