【东吴电新】威迈斯2024年三季报点评:海外占比持续提升,电驱业务开启放量

- 生活

- 2024-10-30 00:45:03

- 58

Q3业绩符合预期。公司24Q1-3营收44亿元,同增21%,归母净利润3.0亿元,同增3%,毛利率19.7%,同增1.1pct,归母净利率6.8%,同减1.2pct;其中24Q3营收16亿元,同环比+19%/13%,归母净利润0.8亿元,同环比+6%/-21%,毛利率18.1%,同环比+0.1/-3.8pct,归母净利率5.1%,同环比-0.6/-2.2pct。

电源份额维持稳定,电驱业务开启放量,率先量产无线充电。车载电源看,公司Q1-3收入36亿元,占比84%,对应出货160万台,同增20-30%,第三方供货市场份额31.9%,份额稳定维持第一,其中Q3收入13亿元,出货60万台,环增20%,直接+间接出口占比27%,环增2pct,我们预计车载电源全年出货250万台,同增25%,公司新增奥迪纯电车型、长城某热门车型、乐道L60等定点,25年市占率有望再提升;电驱看,公司Q1-3收入5亿元,占比11%,同增8pct,其中多合一收入2.9亿元,同增376%,受益于车企降本诉求,相关产品快速放量;此外,公司还突破量产无线充电,首发搭载智己L7,技术优势行业领先。

产品结构持续优化,25年海外客户放量,盈利能力有望提升。根据我们测算,Q1-3公司车载电源均价2275元/台(不含税),其中H1均价2300元/台(不含税),Q3均价2195元/台(不含税),环比有所下降,主要系欧洲客户放假,海外大客户发货量减少,随着海外产品发货恢复,800V产品后续上量,产品均价预计有所回升;盈利端,Q3整体毛利率18.1%,环降3-4pct,同比稳定微增,系产品结构变化影响,国内外产品毛利率稳定,随着第四代产品大幅降本,叠加产能利用率的提升,24年整体毛利率维持20%+,对应净利率4-8%。此外,公司25年供货stellantis三大平台,在M平台的中型车放量明显,因此海外客户占比提升,盈利水平预计进一步提升。

费用率有所下降,经营性现金流亮眼。公司24Q1-3期间费用5亿元,同增32%,费用率12%,同增1pct,其中Q3期间费用2亿元,同环比+12%/+5%,费用率11.9%,同环比-0.7/-0.9pct;24Q1-3经营性净现金流3.6亿元,同减36%,其中Q3经营性现金流3.5亿元,同环比+50%/+138%;24Q1-3资本开支2亿元,同减44%,其中Q3资本开支0.5亿元,同环比-71%/+29%;24Q3末存货11亿元,较年初下降8.5%。

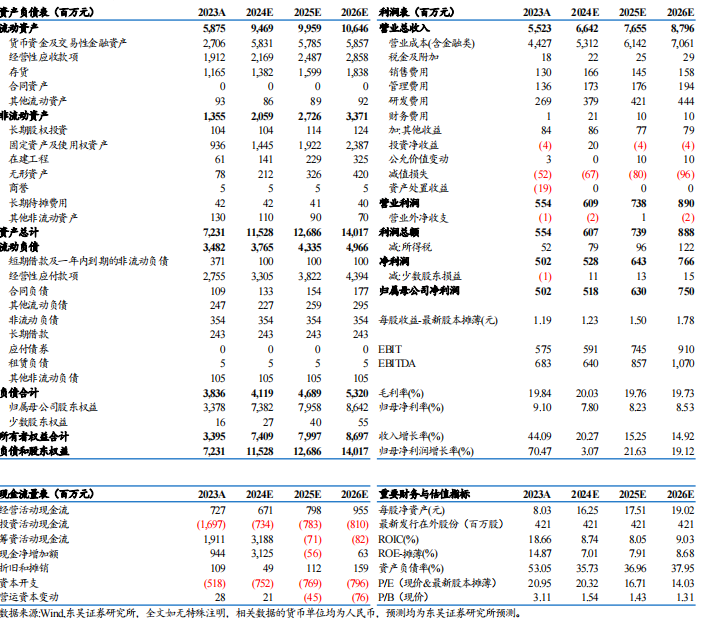

盈利预测与投资评级:考虑到欧洲销量需求偏弱,我们下修公司24-26年归母净利润至5.2/6.3/7.5亿元(原预期6.3/7.7/9.3亿元),同增3%/22%/19%,对应PE 20/17/14倍,考虑到公司为车载电源龙头,维持“买入”评级。

风险提示:技术迭代风险,市场竞争风险,原材料价格波动风险。

威迈斯三大财务预测表

团队介绍

发表评论