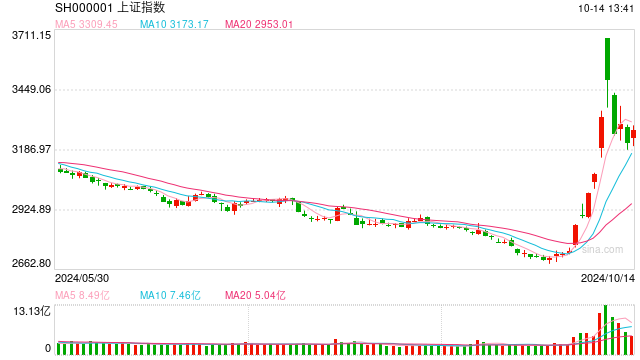

开源证券田渭东:目前仅仅是牛市初期的预演(附操作策略)

- 生活

- 2024-10-14 13:42:06

- 63

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

作者:田渭东 开源证券股份有限公司 投资顾问总监,证券投资咨询(投资顾问)

执业证书号:S0790619110008

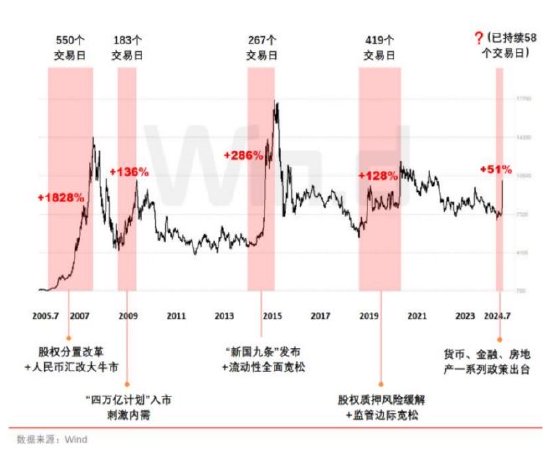

近期股指大幅回调,市场再次出现部分唱控声音。其实,本轮行情刚刚拉开序幕,2005年-2007年股权分置改革带来改革牛市,本轮行情,将进行财政税制改革,未来市场将会享受到分税制改革带来的第二次改革的红利。

1.未来15万亿元

1)央行货币政策工具估计将至少有5万亿可以兜底进入股市

在9月24日,央行行长提到创设新货币工具,这是A股市场制度设计的突破。货币工具中提到“证券基金保险公司互换便利”,首期规模5000亿 。

10月11日午间,据多家媒体报道(新浪财经等),中信证券已经上报方案,上报额度100亿元。市场有人分析认为,券商只有中金公司、中信证券有一级交易商资格,央行的创设工具只落实了100亿元,被市场不明所以的投资者误解为央行创设工具没有发挥作用。

其实,央行创设货币政策工具,是市场进入股市的托底资金,单次上限可以达到5万亿元,何况还可以超过数次的加杠杆。

首个支持资本市场的货币政策工具——SFISF(互换便利工具),简单地说,就是机构将持有的沪深300ETF抵押给央行,央行将流动性好的国债换给机构,机构卖出国债,再买入股票。本质上说,就是机构加杠杆。类似个人投资者的融资融券,通过股票持仓获得一定的信用额度,然后加杠杆买股票。原来也有互换工具,但主要用于银行加杠杆买债券,而这次的新互换工具主要是便于证券、基金、保险公司加杠杆买股票。

首先,券商可进入市场融资规模超4360亿元。

2022年年末,证券公司的投资规模大概是5.3万亿,其中股票资产规模大概是4367亿。

其次,基金公司。2024年二季度,公募基金总体资产净值规模为30万亿,股票资产占净值比是18%,股票资产大约是5.4万亿。

第三,保险公司:2023年年末,保险资金配置中股票配置规模为1.5万亿,占比6.8%。

券商+基金公司+保险公司总计持有股票资产在7.34万亿左右,其中保守估计A股在5万亿左右,那么加一倍杠杆就是增加5万亿的流动性。

A股现在总市值是93万亿,大部队资金还没有入市,市场就上涨了数百点,未来,如果市场再次回落,如果外资通过金融市场洗劫中国资产,我们需要跟外资争夺A股定价权。目前外资持仓是2万亿,这个新工具只要用得好,后面不用担心外资持续流出引发市场下跌。国内5万亿足够兜底支撑市场了。

中国央行行长表示,如果有需要后面还可以有第二个、第三个5000亿,基本上是无限子弹,而且获取的资金只能用于投资股市。

2)财政政策可用空间还有5万亿元以上

10月12日,国务院新闻办公室举行新闻发布会,财政部部长蓝佛安介绍,围绕稳增长、扩内需、化风险,财政部将在近期陆续推出一揽子有针对性的增量政策举措。明确增量财政政策“未完待续”,蓝佛安部长明确指出中央政府在提升举债和赤字还有较大空间,打开中长期财政政策的想象空间。

蓝佛安两次提及中央财政在举债和提升赤字方面是有较大空间的。中国此前中央财政赤字率维持在3%以下,疫情中作为特别应对,曾经提高至3%以上。

纵观世界其它发达经济体,财政赤字率早就超过6%以上甚至更高。据华尔街见闻报道,9月12日美国财政部公布月度联邦政府收支报告联邦政府2024财年前11个月的财政预算赤字达到1.897万亿美元;政府收入4.391万亿美元,政府支出6.288万亿美元。

近期,多位专家建议中央财政赤字率可以提升到5%以上。如果以5%计算,预计将释放2.7万亿元资金。

专项债券方面,待发额度加上已发未用的资金,后三个月各地共有2.3万亿元专项债券资金可安排使用。

另外,超长期特别国债,不计入国家财政赤字。2024年超长期特种国债,截止9月底,行了7520亿元,还有2500亿元待发行。财政部部长提到还有举债空间,除了增加赤字之外,还可以增加发行不计入赤字的超长期特别国债。

综上所述,财政还有增量资金5万亿元以上。

3)长线资金入市

中共中央政治局9月26日召开的会议提出,要努力提振资本市场,大力引导中长期资金入市,打通社保、保险、理财等资金入市堵点。

其中包括,完善全国社保基金、基本养老保险基金投资政策制度,支持具备条件的用人单位放开企业年金个人投资选择,鼓励企业年金基金管理人探索开展差异化投资。

对于年轻职工距离退休还有几十年的时间跨度,对于容忍和平滑短期波动有天然优势,可以选择权益投资比例更高、长期收益水平更好的投资策略。

9月26日中央金融办、中国证监会联合印发《关于推动中长期资金入市的指导意见》。着力完善各类中长期资金入市配套政策制度。建立健全商业保险资金、各类养老金等中长期资金的三年以上长周期考核机制,推动树立长期业绩导向。培育壮大保险资金等耐心资本,打通影响保险资金长期投资的制度障碍,完善考核评估机制,丰富商业保险资金长期投资模式,完善权益投资监管制度,督促指导国有保险公司优化长周期考核机制,促进保险机构做坚定的价值投资者,为资本市场提供稳定的长期投资。完善全国社保基金、基本养老保险基金投资政策制度,支持具备条件的用人单位放开企业年金个人投资选择,鼓励企业年金基金管理人探索开展差异化投资。鼓励银行理财和信托资金积极参与资本市场,优化激励考核机制,畅通入市渠道,提升权益投资规模。

2023年9月,金融监管总局调降了保险公司投资沪深300指数成分股、科创板上市普通股票等股票的风险因子。对风险因子调低,意味着险资证券投资比例能够提升。2023年10月,财政部明确将国有商业保险公司经营效益类绩效评价指标“净资产收益率”由当年度考核调整为“3年周期+当年度”相结合的考核方式。

险资,手握30万亿资产,备受期待。险资入市这个话题,已经在市场上流传了二十年。长期以来投向权益资产的占比都保持在11%—13%,距离监管给出的最高40%权益仓位上限很远。据国信证券统计,2023年,股票和基金占险资运用余额比例仅为12%左右。2024年9月27日,国家金融监管总局透露,截至2024年8月保险资金运用余额31.8万亿元,投资股票和股票型基金超过3.3万亿元。从资金占比看,还是在10%左右。

据中投公司2023年年报,截至2023年底,中投公司总资产1.33万亿美元,净资产1.24万亿美元。其主要资产配置:33%是股票,16%是固收,48%是另类资产。投资的股票里,60%在美国市场,25%在发达市场,14%在新兴市场。目前,地缘政治风险大,G2彼此日益不信任,境外投资本身越来越不安全。说不定会像俄罗斯资产被冻结,到时候问题更大。

如果打消险资入市的制度堵点,能够像美国养老、保险资金那样入市,保守估计会有5万亿元的增量资金。

2.未来的利空及利好因素

目前市场担心的风险因素包括:雪球产品估计2000亿元的空方抛压、美国11月5日大选结果对中国的影响。

未来支持市场的因素:央行创设货币工具理论上限带来5万亿元可入市资金、财政部赤字率调高及新增特种长期国债、长线资金入市机制、美联储11月6日议息会议再次降息、中国降准降息及地方债置换的滞后利好效应。

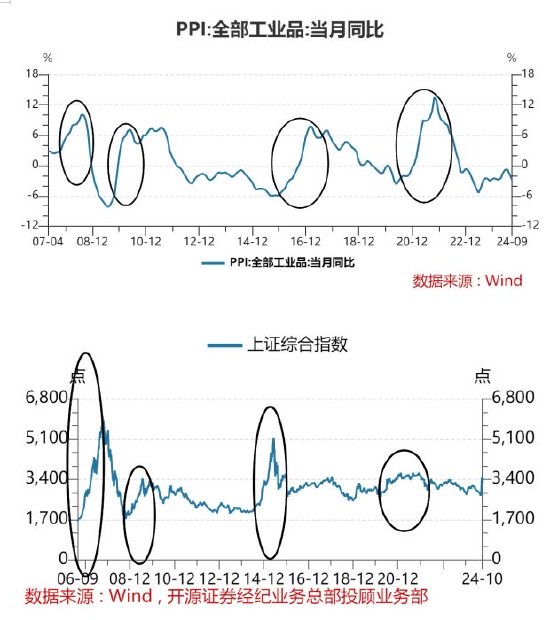

3.逆周期调节下金融环境对企业有利

逆周期政策环境下,对企业经营环境明显有利:

融资环境改善:低利率、量化宽松等政策利于企业融资

市场需求提振:政策刺激消费与投资,增加市场需求

成本控制:减税等措施降低企业成本

从过去经验来看,广义赤字率的显著提升有利于扭转基本面走势。(报告来源:广发证券《‘绝不仅仅’是这些:财政如何拉动ROE?》,刘晨明(金麒麟分析师)2024年10月13日)

06-07年全球经济复苏,中美补库存共振,广义赤字率上升接近6个百分点;

08-09年四万亿计划,广义赤字率上升接近5个百分点。

16年棚改货币化+供给侧改革,广义赤字率上升接近10个百分点。

20年疫后特别国债刺激,广义赤字率上升5个百分点。

从以往A股4次大的牛市行情来看,期间都跟金融环境放松相关联。

4.市场应对策略

市场将进入稳定期,如果再跌,便会吸引买盘重新抄底介入。上周末的下跌,意味着市场对财政政策预期较弱。实际上财政政策留有较大的空间。再次回撤,将迎来二次上车机会。

在次轮行情上涨幅度,自9月20日收盘点位2736.81点起算,到高点3674.4点,上涨937.59点,回撤38.2%为3316点,回撤50%为上证指数3205.6点。央行、财政部等还有后续措施,国家将修改长线资金入市堵点政策。投资者迎来二次上车机遇。

目前中国市场估值仍位于历史低位区间,低于全球大多数主要市场的估值水平,未来大量来自亚洲、美洲、欧洲等国际投资者的资金或需进行再平衡,有望进一步推高A股市场的表现。其次,中国经济的韧性不容低估,在保持经济基本面稳健的前提下调整结构,中国在绿色科技、数字经济和高端制造等多个领域均已处于全球领先地位。最后,中国政府稳定增长、刺激经济的决心十分明确

2015年上市公司家数为2780家,现在上市公司家数恰为当时的2倍,那么新的历史天量理论上应在5~6万亿之间,这个理论上的新历史天量不会在目前底部附近出现,而应在大盘历史高位附近出现,所以大盘再冲高也不会出现“天价”。

“一硬两低”组合汇总了各行业基本面过硬+估值偏低+前期涨幅低。

从以往行情来看,券商板块还未出现“泡沫”。

3200点以下逐步加仓,坚定牛市初期信念,正好调整仓位。短期题材包括:三季报预增、特斯拉智能驾驶、数据要素跨国支付、金融互联网。产业链包括:新能源汽车零部件、医药、软件服务。稳健型:基本面良好的破净股(银行、沪深300成分股)、资产重组概念股、保险股。

参照以往,过去2-3年的高换手高点在3400点-3700点,进入此区间,市场将会遭受较大的解套盘抛压,需要反复回撤震荡消化。

按照境内外资金进入程度,及中国资产升值20%初算·,上证指数上看4200点,不过这只是理论上的美好愿望,实际走势受多重因素影响。我们不能设定好目标等待,只能根据实际走势变化来采取不同措施应对,保持乐观情绪,采取积极应对策略比预想设定目标更为实用。

发表评论